Elio D’Amato, Spotee.com.au

Consigli per l’acquisto

Nucleo di litio (CXO)

Si prevede che questo esploratore di litio inizi la produzione nel 2022. È in procinto di firmare accordi di acquisto, con progressi che porteranno a finanziamenti più sicuri. La ricompensa è il suo patrimonio di uranio nel sud dell’Australia. Dato il recente aumento dei prezzi spot dell’uranio a causa di un potenziale aumento delle operazioni di esplorazione, la società sta valutando diverse opzioni per realizzare valore. Compra la mia ipotesi.

Minerali vitali (VML)

Un produttore emergente di terre rare ha iniziato a lavorare al loro progetto in Canada. Il progetto dovrebbe funzionare per più di 20 anni in questa fase. L’azienda prevede di avviare la produzione nel 2021. Mira a produrre almeno 5.000 tonnellate di ossido di terre rare contenenti entro il 2025. Le scorte di terre rare sono state recentemente più deboli, quindi VML potrebbe rivelarsi un buon punto di ingresso a questo punto del ciclo.

Dai consigli

Westpac Bank (WBC)

La società ha registrato un utile netto legale per la prima metà del 2021 di 3,443 miliardi di dollari, con un aumento del 213% rispetto alla seconda metà del 2020. I margini di interesse netti sono migliorati e la banca ha riproposto un dividendo più sostenibile di 58 centesimi per azione. Dal punto di vista del capitale di classe 1, la banca è innegabilmente forte. A nostro avviso, rispetto ai suoi colleghi, WBC è stata la migliore performance dell’ultima stagione di rendicontazione.

James Hardie Industries PLC (JHX)

I materiali da costruzione sono stati un settore forte, soprattutto per le aziende esposte agli Stati Uniti, come JHX. Il suo rapporto preliminare ha mostrato che JHX ha registrato una crescita degli utili del 9% a 262,8 milioni di dollari per i 12 mesi terminati il 31 marzo 2021. La società è stata positiva sulle sue prospettive in tutte le sue divisioni e prevede una forte crescita per il prossimo anno. Qualsiasi debolezza dei prezzi può essere vista come un’opportunità per accumulare scorte, a nostro avviso.

Vendita di raccomandazioni

Perenti Global (PRN)

Questa società di servizi minerari ha citato COVID-19, i costi salariali e un dollaro australiano più forte per il recente downgrade. Il taglio è stato in contrasto con le previsioni più positive fatte all’inizio di quest’anno. A mio avviso, gli investitori stanno mettendo in dubbio le aspettative e hanno recentemente penalizzato il prezzo delle azioni. Le società di servizi minerari possono essere cicliche, quindi qualsiasi downgrade mette gli investitori in allerta.

A2 Milk Company (A2M)

Poiché A2M è stato identificato come vendita nel settembre dello scorso anno a $ 17,16, il prezzo delle azioni è diminuito. A nostro avviso, una cattiva gestione delle scorte unita a un debole canale cinese Daegu ha portato a diversi declassamenti del rating e sfidando il modello di business. In qualità di investitori, possiamo scegliere di allocare il nostro capitale ovunque. È difficile identificare un catalizzatore che aumenterà le prestazioni dell’azienda nel breve termine. A nostro avviso, ci sono migliori opportunità altrove.

Michael Gable, azioni del Vermont

Consigli per l’acquisto

Gruppo BHP (BHP)

I forti prezzi delle materie prime combinati con lo stimolo del governo e la potenziale inflazione forniscono, a mio avviso, un vento favorevole per le scorte di risorse. Prima della recente svendita, BHP ha chiuso a $ 51,65 il 10 maggio. Ci aspettiamo che la società riprenda la sua tendenza al rialzo e un prezzo delle azioni più debole offre un’opportunità di acquisto in una società mineraria globale che offre prospettive brillanti. Le azioni hanno chiuso a $ 48,28 il 20 maggio.

Evolution Mining Company (EVN)

La possibilità di inflazione e l’indebolimento del dollaro USA dovrebbero sostenere il movimento in avanti del prezzo dell’oro. Questo cercatore d’oro ha recentemente creato una nuova tendenza rialzista. In qualità di produttore di oro a basso costo, EVN beneficia di margini di profitto più elevati rispetto ai suoi pari, quindi è più isolato contro qualsiasi volatilità dei prezzi dell’oro.

Dai consigli

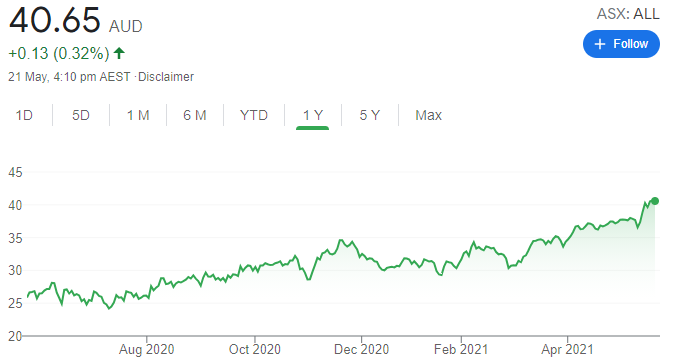

Aristocrat Leisure (TUTTI)

Questa società di giochi ha recentemente aggiornato la sua direttiva sui profitti e mira a generare profitti più elevati di quanto il mercato si aspettasse. Il prezzo delle azioni è recentemente salito ai massimi storici. Considerata la potenziale crescita degli utili e il solido grafico azionario, riteniamo che lo slancio positivo potrebbe sostenere il prezzo delle azioni.

Worley (lavoro)

Questa società di servizi di ingegneria è altamente vulnerabile al settore energetico. La debolezza del prezzo delle azioni dallo scorso gennaio ha lasciato il posto a un rinnovato supporto agli acquisti e le azioni di Worley sembrano molto più forti nei grafici. Ci aspettiamo un aumento dei prezzi del petrolio greggio, aumentando così il prezzo delle azioni di Worley poiché la domanda per i servizi dell’azienda continua ad aumentare.

Vendita di raccomandazioni

Kogan.com (KGN)

Il prezzo delle azioni del rivenditore online ha chiuso a $ 25,10 il 20 ottobre 2020. Le azioni hanno chiuso a $ 10,15 il 20 maggio 2021. Le emissioni di azioni hanno influenzato il prezzo delle azioni. KGN, come altri rivenditori online e titoli tecnologici, è soggetto a tassi di interesse più elevati. A mio parere, KGN viene ancora scambiato a un prezzo / guadagni relativamente alto, il che lo rende vulnerabile a ulteriori vendite in caso di problemi a breve termine.

Sigma Healthcare (SIG)

Questa grande rete di farmacie deve affrontare una concorrenza crescente. L’amministratore delegato ha annunciato le sue dimissioni ad aprile. Ciò ha causato incertezza e più pesante il prezzo delle azioni. La mancanza di pressione all’acquisto sul grafico è un’altra preoccupazione e questo potrebbe influenzare il prezzo delle azioni. Altre azioni sono più attraenti.

Angus Geddes, i profeti grassi

Consigli per l’acquisto

James Hardie Industries PLC (JHX)

Questo fornitore di prodotti per l’edilizia ha registrato un ottimo risultato iniziale per l’intero anno, registrando un aumento del 9% dell’utile netto a 262,8 milioni di dollari e flussi di cassa operativi record di 786,9 milioni di dollari. In un momento in cui l’amministrazione deve affrontare alcune pressioni sui costi, l’amministrazione ha innalzato le previsioni sui margini a lungo termine per il Nord America, l’Asia Pacifico e l’Europa per i prossimi tre anni. È probabile che i mercati immobiliari continuino a crescere in un contesto di tassi di interesse bassi e JHX è in grado di guadagnare più quote di mercato. Le prospettive per una crescita sostenibile degli utili sono a mio avviso positive.

Amcor PLC (AMC)

Questa azienda globale di imballaggi è uno dei principali attori in questo settore. Ha un grande potere di determinazione dei prezzi e dovrebbe comportarsi bene in futuro in quello che ci aspetteremmo fosse un mondo con un’inflazione più elevata. Il titolo si è consolidato al di sotto della principale resistenza a $ 16,50 per molti anni, ma mi aspetto un importante breakout al di sopra di quel livello. Anche i dividendi sono interessanti.

Dai consigli

Main Holding Group (MAI)

La guerra delle offerte continua a svolgersi per questo fornitore di servizi di amministrazione di fondi. L’ultima offerta pubblica di acquisto del 20 maggio è di $ 2,65 per azione. Gli offerenti apprezzano la qualità e le capacità del lavoro di Mainstream. Ha operazioni in Australia, negli Stati Uniti e in molti altri paesi. Il gruppo forniva servizi di gestione a 1.364 fondi a marzo 2021. Gli azionisti devono seguire il flusso delle notizie. Potrebbero esserci più procedure di offerta.

BWP Trust (BWP)

La fiducia negli investimenti immobiliari è diminuita dopo l’annuncio dei risultati del primo semestre a febbraio. I ricavi totali sono riusciti a mantenerli a $ 76,1 milioni, ma gli investitori potrebbero essere stati diffidenti nei confronti della mancanza di crescita e dell’aumento della curva dei rendimenti. La curva dei rendimenti è diminuita, dando una spinta alle azioni nelle ultime settimane. BWP è ben posizionata per raggiungere una crescita costante del reddito e della distribuzione nel prossimo decennio grazie a risorse aziendali di alta qualità, gestione prudente e esposizione prevalente a Bunnings, uno dei principali rivenditori in Australia.

Vendita di raccomandazioni

A2 Milk Company (A2M)

L’ex tesoro del mercato ha abbassato le aspettative di entrate e profitti. I margini EBITDA si sono più che dimezzati e le proiezioni sugli utili complessivi sono state riviste al ribasso tra i 132 milioni di NZ $ e 150 milioni di NZ $, in calo rispetto ai 549,7 milioni di NZ $ nel 2020. Si tratta di un importante downgrade, non un segreto. gravemente ostacolata dalle restrizioni alle frontiere. Il commercio con la Cina attraverso i canali Daegu è stato fortemente influenzato. L’azienda ha un buon marchio, ma siamo preoccupati per le sue esportazioni a causa delle crescenti tensioni commerciali tra Cina e Australia.

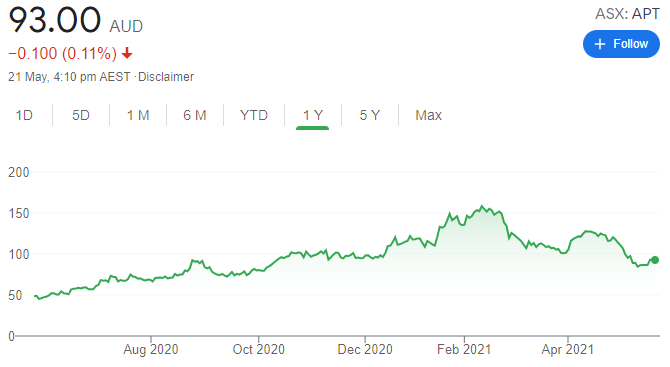

Postpagato (APT)

Sto ancora andando al ribasso su questo titolo, che è sceso drasticamente dai massimi di febbraio. La concorrenza è in Acquista ora, paga dopo è feroce. Il settore sta anche affrontando una crescente concorrenza, il che rende difficile giustificare le valutazioni aziendali esistenti. APT ha rotto il supporto a $ 95 e penso che ci sia una possibilità che il titolo scenda ulteriormente e forse torni a un valore più equo tra $ 40 e $ 45.

Le raccomandazioni sopra elencate sono consigli generali e non tengono conto degli obiettivi, della situazione finanziaria o delle esigenze di alcun individuo. Si consiglia agli investitori di chiedere la propria consulenza professionale prima di investire. Si prega di notare che TheBull.com.au pubblica semplicemente le raccomandazioni del broker su questa pagina. La pubblicazione di queste raccomandazioni non costituisce in alcun modo una raccomandazione da parte di TheBull.com.au. Dovresti cercare una consulenza professionale prima di prendere qualsiasi decisione di investimento.

“Fan zombi sottilmente affascinante. Fanatico della TV. Creatore devoto. Amico degli animali ovunque. Praticante del caffè.”