Grazie a una forte riduzione del numero di aziende che hanno preso in prestito pesantemente dalla crisi finanziaria globale, il sistema finanziario italiano sembra essere molto meglio nell’affrontare l’impatto dell’epidemia del virus corona rispetto ai precedenti eventi avversi.

Una piccola quota di aziende con un indebitamento elevato è una buona notizia per le banche italiane perché le fa passare dalla sovraestensione al default. Le imprese stabilite durante le epidemie, dicono i professionisti. Ma mentre l’Italia esce dalla crisi del virus corona, la domanda di nuovo credito tra il settore privato del Paese potrebbe essere bassa, il che peserà sulle prospettive di crescita degli istituti di credito.

Carico leggero

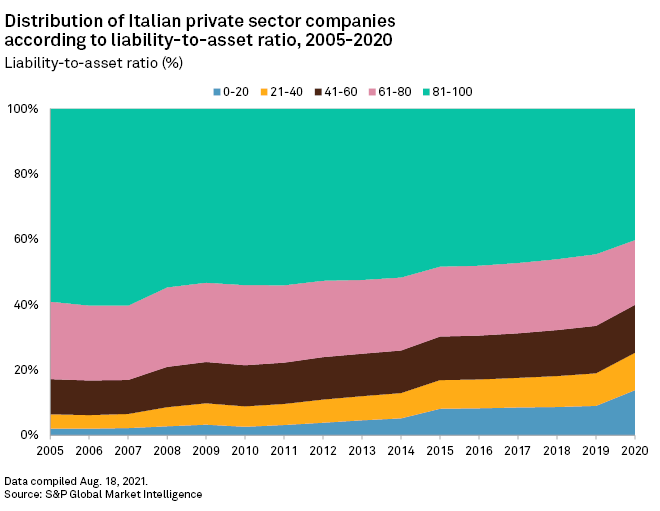

Percentuale di aziende con debito elevato – A è definito come avente Rapporto passività-attività dall’81% al 100% – Alla fine del 2019 era del 44,56%, un mese prima che l’Italia scoprisse i suoi primi casi di COVID-19, Mostra i dati di market intelligence. Questo rispetto al 60,30% alla fine del 2007, prima della crisi finanziaria globale.

Ad un altro picco dimensionale, la quota di imprese con il minor indebitamento – Un rapporto passività-attività inferiore al 20% – È aumentato al 9,04% nel 2019 rispetto al 2,24% nel 2007.

Questa cifra è proseguita nel 2020, salendo al 13,86%. Tuttavia, i dati per il 2020 non sono un confronto accurato con gli anni precedenti perché un numero significativo di aziende private è stato autorizzato a posticipare la presentazione dei propri risultati a causa dell’interruzione causata dall’epidemia. Mentre il database contiene informazioni su 832.857 aziende private in Italia nel 2019, solo 50.706 aziende nel modello 2020 hanno informazioni complete disponibili.

“Il debito del settore privato relativamente basso è la principale forza del debito sovrano dell’Italia, che contribuisce a sostenere la recessione del Paese in mezzo a shock economici e opportunità di ripresa associate”, ha affermato Giulia France, analista sovrano presso la valutazione obiettiva., Detto in una e-mail.

Tuttavia, la posizione relativamente conservatrice del settore privato italiano è in netto contrasto con il debito pubblico del paese, che è più elevato nell’area dell’euro dopo la Grecia. 155,6% del PIL a fine 2020. Il governo prevede che aumenterà al 159,8% entro la fine del 2021, il record del secondo dopoguerra.

“Fattore di riduzione”

Secondo Nicola de Carro, vicepresidente senior delle istituzioni finanziarie globali per DPRS Morningstar, questo basso livello di valuta estera è un “fattore di attenuazione” per le banche italiane.

“Inoltre, le riserve di liquidità sotto forma di depositi bancari sono aumentate in modo significativo dall’inizio dell’epidemia a causa della minore spesa dei consumatori al dettaglio e dell’aumento del flusso di cassa accumulato dalle società. Perdite di debito”, ha affermato in un’intervista.

Sono aumentati i depositi dei clienti nelle banche italiane MuccaUn record di 135 miliardi all’anno a maggio Mucca1,77 trilioni, secondo l’Associazione Bancaria Italiana, la lobby bancaria del Paese.

Ma c’è un limite a quanta speculazione si può fare sui rischi per il sistema bancario italiano, che vede solo i livelli complessivi di credito delle aziende private, ha affermato Martப Wijeflores, economista senior di Rabobank.

“I prestiti di rischio al settore bancario/sistema finanziario dipendono dalla qualità dei prestiti, sia che si tratti di prestiti nelle mani di aziende forti con saldi forti (attività), buoni rendimenti e buoni limiti, o nelle mani delle vittime” ha detto in una mail.

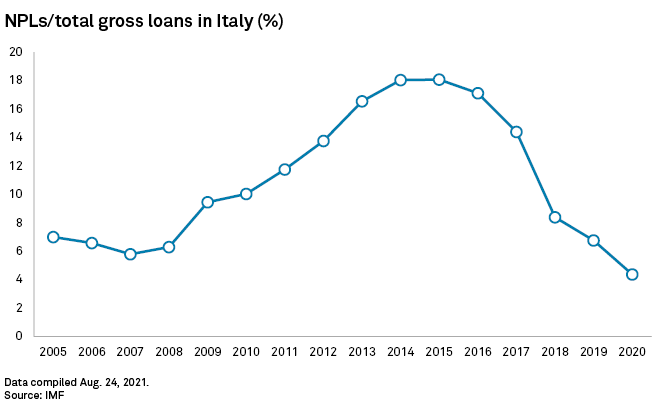

Le banche italiane sono state in grado di ridurre le esposizioni deteriorate al di sotto dei livelli pre-crisi finanziaria globale, mostrano i dati del FMI, grazie a schemi di titoli che hanno aiutato i finanziatori a consolidare e vendere crediti inesigibili agli investitori.

Immobiliare e Turismo

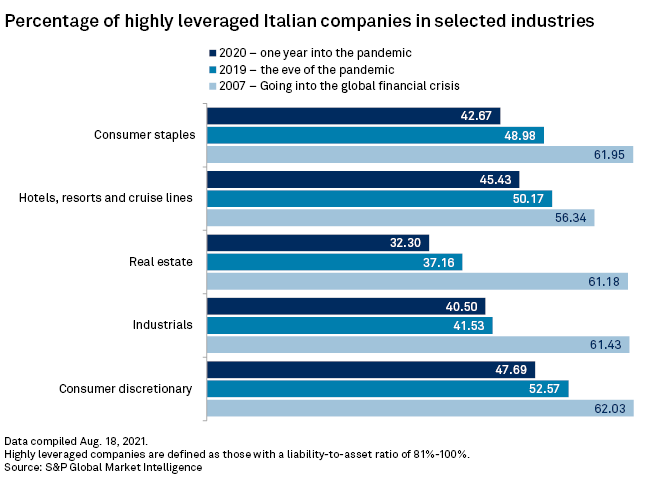

Particolarmente forti sono le evidenze presentate nel settore immobiliare e delle costruzioni, dove solo il 37,16% delle imprese ha un rapporto passività-attivo superiore all’81% a fine 2019, rispetto al 61,18% del 2017. 32,30% entro il 2020.

La quota delle società immobiliari è aumentata in modo significativo di una quantità molto ridotta di cambi indiretti, dal 22,19% nel 2019 rispetto a solo il 5,21% nel 2007. Gli errori nel settore immobiliare dovuti alla crisi finanziaria globale sono in gran parte dovuti all’Italia. Crediti in sofferenza.

Ma la segregazione è meno pronunciata nel segmento hotel, resort e crociere, una parte dell’economia italiana, che potrebbe essere particolarmente vulnerabile alle inadempienze, soprattutto a causa dell’impatto negativo delle serrature e delle restrizioni di viaggio sul turismo. La quota di imprese del comparto con un primo asset ratio superiore all’81% delle passività è stata del 50,17% nel 2019, rispetto al 56,34% del 2007.

Riluttante a prendere in prestito

Mentre un approccio conservativo ai prestiti alle imprese private potrebbe rivelarsi uno strumento di risparmio per il sistema finanziario italiano, le banche potrebbero avere difficoltà a ricostruire i loro libri di credito delle prestazioni mentre il paese esce dalla crisi.

I prestiti bancari italiani alle imprese durante l’epidemia sono stati supportati da garanzie statali per i prestiti, nel tentativo di garantire che le potenziali aziende forniscano un flusso di cassa sostenibile per raggiungere la peggiore crisi possibile. Secondo i dati del Tesoro italiano trovati dagli accademici Fabrizio Gore e Filippo de Marco dell’Università Erasmus e dell’Università Bocconi, i prestiti garantiti dal governo alle piccole e medie imprese italiane sono stati pari a 79 miliardi di dollari nei primi otto mesi del 2020.

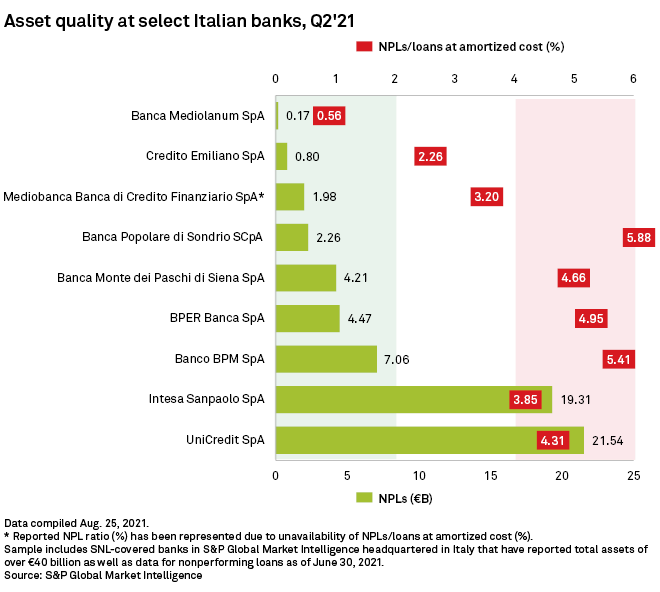

Questo aiuto del governo ha assicurato un flusso costante di credito dalle banche italiane durante l’epidemia al settore privato, con Unicredit SBA e Indesa Sanbalo Espa che hanno annunciato i risultati del primo semestre per il 2021 L’Italia ha fornito 22,8 miliardi di euro e un totale di 29,5 miliardi di prestiti garantiti dal governo durante la crisi.

Ma la domanda è che cos’è un prestito bancario una volta superate queste emergenze. Angela Gallo, docente di finanza presso la Bayes Business School di Londra, ha dichiarato in un’intervista che nonostante il rallentamento della domanda nell’economia italiana e l’alto tasso di risparmio, i consumatori sono riluttanti a spendere di nuovo.

“Le aziende devono adattarsi a un nuovo livello di domanda più basso rispetto al passato e potrebbero non essere interessate a contrarre più prestiti per fare più investimenti perché c’è ancora più incertezza sui livelli che saranno spesi dal pubblico, ” lei disse.

Alla fine del primo trimestre del 2021 il reddito disponibile delle famiglie italiane è tornato nel trimestre dell’1,5%, ma la spesa per consumi è scesa dello 0,6%. Nel frattempo, il tasso di risparmio è aumentato dell’1,8 per cento al 17,1%, secondo l’Ufficio nazionale di statistica.

“Fan zombi sottilmente affascinante. Fanatico della TV. Creatore devoto. Amico degli animali ovunque. Praticante del caffè.”