Con forti legami finanziari con la Cina, l’Australia è pronta a vacillare mentre il peggioramento delle difficoltà economiche del paese minaccia i suoi partner commerciali.

La crescita in Cina si è arrestata, così come gli investimenti esteri, contemporaneamente alla crisi immobiliare, con gli sviluppatori Evergrande e Country Garden che si trovano ad affrontare gravi difficoltà finanziarie.

Il tasso di disoccupazione giovanile è salito al 21,3% prima che Pechino sospendesse improvvisamente la serie di dati, facendo scattare un campanello d’allarme.

L’Australia aveva pianificato di trarre vantaggio dalla ripresa della Cina dalla pandemia, prima che ci fossero segnali che le cose non andavano bene con il principale consumatore di minerale di ferro e mittente di turisti.

Una forte contrazione in Cina rallenterebbe la crescita economica in Australia, attraverso minori esportazioni e investimenti, in particolare nei mercati delle risorse e nel turismo.

La disoccupazione aumenterà e le entrate fiscali personali e societarie, ora in aumento, che stanno gonfiando il bilancio del governo albanese, rallenteranno drasticamente.

E il perseguimento di surplus futuri, che saranno raggiunti nel 2022-2023 per la prima volta in 15 anni, diventerà un compito molto più difficile.

Peter Strachan, un esperto analista minerario con sede a Perth, afferma che dopo decenni di forte crescita economica, in Cina potrebbe verificarsi una forte recessione economica.

“Non riesco a capire perché la Cina, dopo 30 anni di crescita straordinaria, non si trovi ad affrontare alcun tipo di crisi economica o sociale”, dice Strachan.

“Questo potrebbe essere.”

Il calo dei prezzi del minerale di ferro

La Cina è il principale partner commerciale dell’Australia e, secondo i dati del governo, rappresenta quasi un terzo del suo commercio estero, sostenuto da grandi quantità di minerale di ferro, carbone, gas e numerosi minerali.

Strachan afferma che il rallentamento della Cina avrà un impatto immediato sulle esportazioni australiane e sui prezzi delle materie prime, dato il suo importante ruolo di acquirente.

“Se i cinesi comprano di meno, costruiranno di meno e quindi compreranno meno minerale di ferro”, dice.

E man mano che l’economia rallenta, acquisteranno anche meno GNL da noi. Ho il sospetto che non ci affretteremo a fornire minerale di ferro o GNL alla Cina per i prossimi 12 mesi.

I prezzi del minerale di ferro sono già diminuiti in modo significativo a causa dei prezzi elevati raggiunti negli ultimi due anni in un contesto di rallentamento globale.

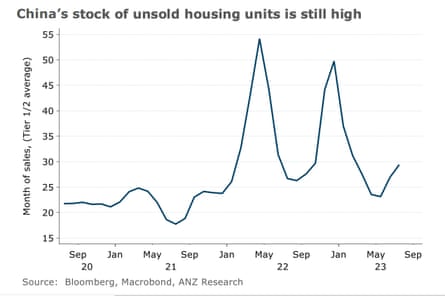

“Il settore immobiliare cinese sotto assedio non mostra segni di miglioramento”, afferma ANZ Bank, sottolineando che il settore consuma più di un terzo della produzione di acciaio del paese.

“La successiva debolezza della domanda di acciaio probabilmente eserciterà una pressione al ribasso sui prezzi del minerale di ferro”.

L’effetto di un rallentamento del settore minerario sull’Australia è oggetto di accesi dibattiti, dal momento che vi è un’elevata componente di proprietà straniera dei principali minatori e i profitti non vanno necessariamente ad alimentare altri settori dell’economia.

Mentre le città delle risorse possono diventare accessibili durante il ritiro dell’attività mineraria, il calo dei prezzi del minerale di ferro porterà a una riduzione delle tasse. Ci sono anche molte aziende create per servire i minatori.

Anche il reddito azionario del minerale di ferro del governo dell’Australia occidentale diminuisce quando i prezzi e i volumi delle esportazioni diminuiscono, il che si ripercuote in tutto il paese a causa del modo in cui le entrate GST vengono condivise tra gli stati.

Il crollo del turismo cinese

Con la riapertura dei viaggi a causa della pandemia, si sperava che i turisti cinesi spendaccioni tornassero in Australia, ma ciò si è rivelato solo un rivolo.

Secondo l’Ufficio di Statistica, nel 2022-2023 sono arrivate dallo stato insulare di Singapore più persone per soggiorni di breve durata che da tutta la Cina.

Dopo aver promosso la newsletter

Il drammatico calo dei visitatori cinesi, pari solo al 17% rispetto ai livelli pre-pandemici, è stato collegato alla mancanza di voli, alle tariffe aeree alle stelle e ai divieti governativi sui tour di gruppo; Quest’ultima è stata appena revocata dopo che Pechino ha allentato le restrizioni sui viaggi.

Grant Wilkins, amministratore delegato del proprietario del parco vacanze, il G’day Group, afferma che la crisi immobiliare è arrivata in un momento difficile.

“La loro popolazione è così grande, sono stati qui in massa, e questo è un altro motivo per non presentarsi o posticipare il loro viaggio”, afferma Wilkins.

“Il settore immobiliare nei centri cittadini della Cina è decisamente preoccupante.”

Afferma che nelle sue operazioni il numero di passeggeri cinesi è diminuito di circa il 60% rispetto ai livelli pre-pandemia.

Il numero dei viaggi in entrata e dei turisti in uscita è strettamente legato a fattori finanziari più ampi, poiché qualsiasi debolezza dell’economia di solito porta a una riduzione dei viaggi. Ciò influisce poi sui numeri dell’occupazione nel settore del turismo.

Il mercato studentesco internazionale è colpito in modo simile.

I viaggi cinesi sono stati ostacolati anche da una serie di divieti e tariffe sui prodotti che il Paese ha iniziato a imporre all’Australia alla fine del 2020, dopo che le relazioni bilaterali si erano deteriorate.

Un ulteriore allentamento delle restrizioni commerciali, afferma Wilkins, potrebbe contribuire a generare più voli da e per la Cina.

“Questo di fatto mette le merci nella pancia degli aerei, il che crea una maggiore domanda di voli da e per l’Australia, con i turisti a bordo”, dice.

Dollaro australiano debole

Il dollaro australiano è molto sensibile ai movimenti dei prezzi del minerale di ferro, il che significa che i prezzi deboli nel settore delle risorse di solito deprimono la valuta locale, che è vista sia come valuta delle materie prime che come indicatore dell’economia cinese.

La scorsa settimana, il dollaro australiano è sceso a 63,63 centesimi di dollaro, il livello più basso dallo scorso novembre. Il calo rispetto al dollaro sta cominciando a somigliare ai livelli raggiunti l’ultima volta durante la crisi finanziaria globale.

Carlo Brosino, capo commerciante presso CMC Markets, afferma che poiché le valute fungono da barometro della salute delle loro economie, il continuo rallentamento della Cina potrebbe influenzare negativamente lo yuan e il dollaro australiano.

“Se il rallentamento cinese continua, potrebbe portare a un calo prolungato della domanda di esportazioni australiane, il che significa minori entrate per l’Australia”, afferma Prosino.

“Gli investitori offshore possono abbandonare il dollaro australiano a favore di paesi meno dipendenti dalle esportazioni.

Un dollaro australiano più debole potrebbe aiutare gli esportatori, perché i loro beni sono meno costosi rispetto ai prodotti concorrenti provenienti da paesi con valute forti. È anche una calamita per i turisti internazionali che approfittano dei tassi di cambio.

D’altro canto, gli importatori e gli australiani in uscita hanno meno potere d’acquisto.

La Cina potrebbe ancora provare a tirarsi fuori dalle sue difficoltà economiche, che di solito farebbero salire i prezzi delle risorse, insieme al dollaro australiano, anche se alcuni economisti ritengono che ciò corra il rischio che Pechino si indebiti troppo.

Ora il suo modello affidabile di investimenti in strade, case, fabbriche e ponti ha meno senso data la quantità di infrastrutture già sottoutilizzate o libere.

Finora, i funzionari cinesi hanno annunciato molte piccole misure, che hanno portato confusione nel mercato, abbassando i prezzi del minerale di ferro e del dollaro australiano.

“Fan zombi sottilmente affascinante. Fanatico della TV. Creatore devoto. Amico degli animali ovunque. Praticante del caffè.”